RETENCIONES SOBRE ACTIVIDADES ECONÓMICAS:

- Existencia de una organización autónoma de medios de producción con la finalidad de intervenir en la producción o distribución de bienes o servicios.

- Tipos aplicables: 21% (2014), 19% (2015) y 18% (2016) y 9 %, y 1% algunas actividades en estimación objetiva.

- Personas obligadas a retener: Desarrollo actividades empresariales o profesionales

- Retenciones sobre actividades agrícolas 2% y ganaderas 1%.

- Retenciones sobre rendimientos de actividades forestales 2%.

- Traslado de las retenciones a los modelos 111 y 190.

TIPOS DE ACTIVIDADES ECONÓMICAS:

- Actividades empresariales de carácter mercantil.

- Actividades agrícolas y ganaderas.

- Otras actividades empresariales de carácter no mercantil (agrícolas, ganaderas y artesanía)

- Actividades profesionales de carácter artístico y deportivo.

- Restantes actividades profesionales.

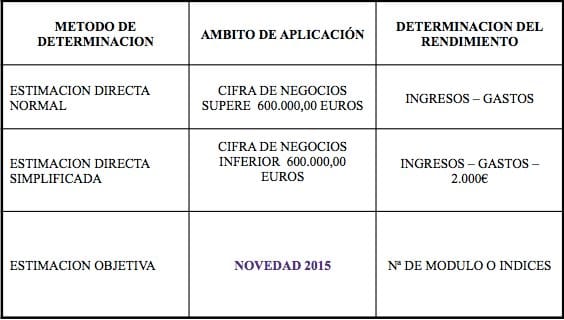

METODO DE DETERMINACIÓN DEL RENDIMIENTO:

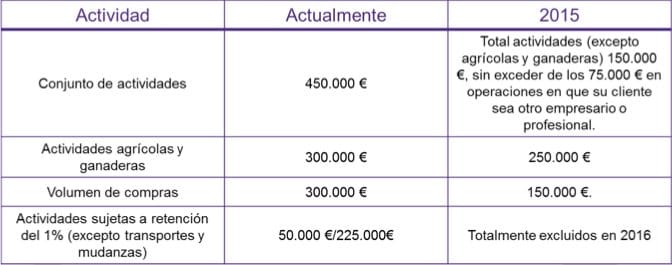

Restricciones a la tributación en Estimación Objetiva (Art. 31 y DA 36ª) NOVEDAD 2015

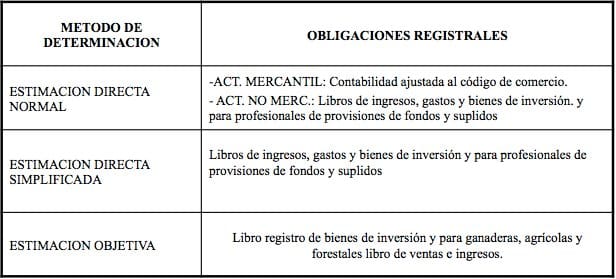

OBLIGACIONES REGISTRALES:

GASTOS NO DEDUCIBLES:

- Multas y sanciones penales y administrativas, recargo de apremio y recargo por presentación de declaraciones fuera de plazo.

- Las pérdidas del juego.

- Donativos y liberalidades.

- Adquisición y gastos de vehículos turismos

ELEMENTOS PATRIMONIALES AFECTOS (REQUISITOS):

- Los necesarios para la obtención de los rendimientos empresariales y profesionales.

- Los elementos afectos han de utilizarse solo para los fines de la actividad, salvo que su utilización para necesidades privadas sea accesoria y notoriamente irregular.

- La excepción no es aplicable a los vehículos turismos, motocicletas, aeronaves y embarcaciones deportivas y de recreo, su afectación es exclusiva a la actividad.

- Bienes cuya utilización puede recaer sobre parte del mismo, se admite la afectación parcial.

OPERACIONES A PLAZOS (OPTATIVO):

- Las rentas se entenderán obtenidas proporcionalmente a medida que se efectúen los correspondientes cobros.

- El precio debe percibirse total o parcialmente, mediante pagos sucesivos o un solo pago, siempre que el periodo transcurrido entre la entrega y el vencimiento del último o único plazo sea superior a un año.

- En caso de endoso, descuento o cobro anticipado de los importes aplazados, se entenderá obtenida en dicho momento la renta pendiente de imputación.